Makroiqtisadi tənzimləmənin əsas təsir vasitələrindən biri fiskal siyasətdir. Fiskal siyasət dedikdə, ölkədə məşğulluq və inflyasiya ilə bağlı proseslərin tənzimlənməsi məqsədilə dövlət xərcləri və vergilərin səviyyəsinin nizamlanması istiqamətində hökumətin həyata keçirdiyi müəyyən tədbirlər sistemi başa düşülür. Fiskal siyasət dövlət büdcəsinin gəlir hissəsinin həyata keçirilməsi məqsədilə vergi dərəcələri üzrə mövcud şəraitin tələblərinə uyğun dəyişikliklərin yerinə yetirilməsini nəzərdə tutur. Bu o deməkdir ki, dövlət fiskal siyasət üsulları vasitəsilə iqtisadi proseslərə daim müdaxilə edir. Bu müdaxilə ilə hökumət dövlət büdcəsinin gəlir hissəsinin formalaşdırılmasına nail olur. Fiskal siyasət ümumilikdə dövlətin gəlir və xərcləri ilə bağlı olan tədbirlər məcmusu kimi səciyyələndirilir.

Dövlət fiskal siyasət vasitəsi ilə iqtisadi proseslərə, onların gedişatını tənzimləmək məqsədi ilə daim müdaxilə edir. Bu müdaxilə, dövlət büdcəsinin gəlir hissəsinin formalaşdırılması məqsədilə vergitutma sahəsində, milli iqtisadiyyatın səmərəliliyinin yüksəldilməsi, iqtisadi artımın, əhalinin məşğulluğunun pul dövriyyəsinin sabitləşdirilməsinin təmin edilməsi istiqamətində həyata keçirilən tədbirlər məcmusudur.

Fiskal siyasət dövlətin maliyyə siyasətinin tərkib hissəsi olub büdcənin formalaşması siyasətini ifadə edir. Fiskal siyasət dövlətin büdcə və vergi siyasətini ifadə edir.

Fiskal siyasət məcmu tələbin, məşğulluğun və gəlirin səviyyəsinə təsir etmək üçün dövlətin xərclərdən, vergiqoymadan və borclanmadan istifadə edərək həyata keçirdiyi siyasətdir.

Fiskal siyasət sistemi dövlət xərcləri və vergilərin dərəcələrinə təsir etməklə ölkənin təsərrüfat fəaliyyətini tənzimləyən bir sistemdir. Fiskal siyasət xətti dövlətin iqtisadi siyasətinin, eyni zamanda həyata keçirdiyi tədbirlər sisteminin məntiqi nəticəsi kimi formalaşıb, dövlətin iqtisadi-siyasi həyatının ayrılmaz tərkib hissəsidir. Bu səbəbdən fiskal siyasət xətti milli iqtisadiyyatda iqtisadi artım, nisbi ümumi sabitlik, işgüzar fəallıq yaradaraq faydalı olduğu kimi, həm də tamamilə başqa nəticələrə gətirib çıxara bilər. Buna görə də, dövlətin maliyyə sisteminin sabit iqtisadi artımının yaradılmasında əhəmiyyətli rola malik olması fiskal siyasətin düzgün işlənib hazırlanmasını və sistemli həyata keçirilməsini tələb edir. Bunu müxtəlif ölkələrin, həm yüksək inkişaf etmiş ölkələrin, həm də inkişaf etməkdə olan ölkələrin, həmçinin keçid dövrünü yaşamış yeni müstəqil ölkələrin təsərrüfat fəaliyyəti təcrübəsi təsdiq edir.

Dövlət özünün müvafiq hakimiyyət orqanlarının daxili və xarici vəzifələrini, bütün ölkələr üçün səciyyəvi xarakter daşıyan fiskal siyasət köməyilə yaradılan pul və maddi fondlar vasitəsilə həyata keçirir. Dövlət həmin vəzifələri həyata keçirərkən fiskal siyasətin iqtisadi artım sürətinin yüksəldilməsinə, iqtisadiyyatda dövri tərəddüdlərin hamarlaşdırılmasına, əhalinin tam məşğulluq səviyyəsinə və inflyasiyanın mülayim sürətinə nail olunması kimi ictimai məqsədləri əsas tutur. Dövlət fiskal siyasətini həyata keçirərkən qarşıya qoyduğu bu məqsədlərə müxtəlif növ vergi və vergi dərəcələri ilə, transfert ödənişləri və digər növ dövlət xərcləri alətləri vasitəsilə nail olur.

Fiskal siyasətə müxtəif növ vergilər və vergi dərəcələri ilə təsir edilməsi məcmu xərclərə mənfi təsir aləti rolunda çıxış edir. Belə ki, istənilən vergi növü əldə olan gəlirin məbləğini azaldır. Bu isə öz növbəsində nəinki istehlak xərclərinin azalmasına, eyni zamanda yığımların da səviyyəsinin aşağı düşməsinə səbəb olur.

Dövlət xərclərinin başqa bir komponenti isə transfert ödənişlərdir. Transfert ödənişləri dövlət xərclərinin təkrar bölüşdürülməsinin bir forması olaraq əhaliyə pensiya, müavinat və b. formada verilən əvəzsiz dövlət ödənişləridir. Transfert ödənişləri əhalinin gəlirlərini artırmaqla istehlak tələbatına dolayı yolla təsir göstərməkdədir. Transfert ödənişləri şəxsi əllərdə yığılan gəlirlərlə nəzərə alındığı üçün ümumi milli məhsulun tərkibinə daxil edilmirlər. Buna görə də transfert ödənişləri zamanı şəxsi istehlak səviyyəsi milli gəlirin səviyyəsindən deyil, əldə olan gəlirlərin səviyyəsindən asılı olur.

Fiskal siyasətin alətləri iqtisadiyyata müxtəlif formalarda təsir göstərməkdədirlər. Dövlət satınalmaları dövlətin məcmu xərclərinin əsas elementlərindən biri kimi xərclər səviyyəsinin artımına səbəb olur.

Fiskal siyasətin diskret və avtomatik kimi iki tipi fərqləndirilir:

1) Fiskal siyasətin çevik və dəyişkən bir xarakter daşıyan diskret tipi ölkədə ÜDM həcminin dəyişməsi, məşğulluq səviyyəsinin optimallaşdırılması, qiymətlərin səviyyəsinin dəyişməsi və inflyasiyanın tənzimlənməsi məqsədilə vergilər və dövlət xərcləri arasında manevr etmək, mövcud situasiyadan səmərəli çıxış yolları tapmaq deməkdir.

Fiskal siyasətin diskret tipi: ictimai işlər, transfert ödənişlərdəki dəyişikliklər və vergi dərəcələrinin dəyişdirilməsi alətləri ilə həyata keçirilir. Diskret fiskal siyasətin tətbiqi bir sıra problemlərlə bağlıdır. Bu problemlərdən ən başlıcası vergi dərəcələrinin dəyişdirilməsinin cəmiyyətin müxtəlif təbəqələri arasında birtərəfli qəbul edilməməsi ilə bağlıdır.

Təcrübədə dövlət tərəfindən hazırlanmış xüsusi dövlət proqramlarının tətbiq olunması fiziki və hüquqi şəxsləri stimullaşdırmaq məqsədilə onlara bir sıra güzəştlərin tətbiqi fiskal siyasətin diskret tipindən istifadə olunaraq həyata keçirilmişdir. Şübhəsiz ki, bu tədbirlərin səmərəlilik dərəcəsi vaxt amili və mövcud vəziyyətin özünəxas cəhətlərindən asılı olmuşdur. Aydındır ki, bu cür proqram və tədbirlərin iqtisadiyyatın böhran dövrlərində tətbiq edilməsi əlavə bir sıra çətinliklərə gətirib çıxardır.

Dövlət diskret fiskal siyasət həyata keçirərkən ölkədə işgüzar fəallığın yüksək olmadığı bir müddətdə vergi dərəcələrini azaltmaq səmərəli ola bilər. Bu zaman dövlət həm də öz vəzifələrini normal yerinə yetirə bilmək üçün vergi dərəcələrini yüksəltmədən, xərcləri artırmaq məcburiyyəti yaşaya bilər. Məlumdur ki, vergi dərəcələrinin sabit qaldığı və ya aşağı salındığı halda dövlət xərclərinin artması büdcədə kəsir yaranmasına səbəb olacaqdır. Lakin mövcud vəziyyətdən asılı olaraq, dövlətin bu yolu seçməsi ölkənin təsərrüfat həyatının dinamik olmasıyla izah olunur. Bu o deməkdir ki, dövlət və hakimiyyət orqanları ilk baxışda əlverişli görünməyən bu üsuldan ümumi milli mənafe baxımından istifadə etməyi məqsədəuyğun hesab edirlər.

Dövlətin həyata keçirdiyi diskret fiskal siyasət ölkənin iqtisadi vəziyyətini yaxşılaşdırmaq məqsədilə planlı şəkildə vergitutma və budcə xərclərini tənzimləyir. Iqtisadi tsiklin müxtəlif dövrlərində bu tənzimləmə forması fərqlənir. Belə ki, iqtisadi böhranlar dövründə dövlət öz xərclərini yüksəldir, vergilərin səviyyəsini isə azaldır. Bu isə alıcılıq tələbatının artmasına gətirib çıxarır. İstehsal zamanı artım inflyasiya ilə müşayiət olunduğu zaman dövlət öz xərclərini azaldaraq və vergilərin səviyyəsini artıraraq işgüzar fəallığın qarşısını almış olur. Iqtisadi tənəzzül dövründə isə məcmu tələbi stimullaşdırmaq məqsədilə dövlət diskret fiskal siyasət vasitəsilə xərclərin həcmini artırmaqla və yaxud vergilərin səviyyəsini azaltmaqla planlı şəkildə büdcə kəsiri yaratmış olur.

Dövlət xərclərinin həvəsləndirici təsir göstərməsi məqsədilə onlar vergi daxilolmaları hesabına maliyyələşdirilməməlidirlər. Vergi dərəcələrinin yüksəldilməsi işgüzar fəallığa olan stimulun azalmasına səbəb olur ki, bu da öz növbəsində istehsalın həcminin azalmasına səbəb olur. Elə buna görə də, dövlət xərclərinin artımı birmənalı olaraq büdcə kəsri ilə nəticələnir.

Beləliklə, diskret fiskal siyasət zamanı dövlət, isehsalın tənəzzülə uğradığı dövrdə dövlət xərclərini artıraraq, inflyasiya ilə müşayiət olunan iqtisadi yükşəliş dövründə isə dövlət xərclərini azaldaraq iqtisadi böranları yüngülləşdirir, bununla da milli istehsalın həcminin artmasına nail olmuş olur.

2) Fiskal siyasətin passiv xarakter daşıyan avtomatik tipi vergi dərəcələrinin sabit olduğu dövrdə iqtisadiyyatda baş verən təbii dəyişikliklərlə bağlıdır. Belə ki, avtomatik fiskal siyasət əvvəlcədən müəyyən olunmuş, eyni zaman daxilində prosesin öz-özünü tənzimləməsi halı kimi xarakterizə olunur.

Fiskal siyasətin avtomatik tipi: vergi ödənişlərinə dəyişikliklər edilməklə, işsizlərə müavinat və bir sıra sosial ödənişlər edilməklə, fermerlərə subsidiyalar verməklə həyata keçirilir.

Avtomatik fiskal siyasət məcmu gəlirin dövrü tərəddüdləri nəticəsində dövlət xərcləri, vergilər və dövlət büdcəsinin saldosunun avtomatik dəyişməsidir. Fiskal siyasətin bu tipində iqtisadi yüksəliş zamanı dövlət büdcəsinə xalis vergi daxilolmalarının həcminin avtomatik artmasını, iqtisadi tənəzzül dövründə isə əksinə, dövlət büdcəsinə xalis vergi daxilolmalarının avtomatik azalmasını nəzərdə tutur. Bütün bu hallar isə quraşdırılmış özünütənzimləyicilərin vasitəsilə baş verir.

Quraşdırılmış, özünütənzimləyicilər ölkənin iqtisadi siyasətində heç bir dəyişiklik etmədən istehsal və məşğulluq səviyyələrindəki tərəddüdləri azalda bilən bir mexanizmdir. Həmin quraşdırılmış tənzimləyicilər bunlardır:

A) İqtisadi yüksəliş dövründə əhalinin gəlirlərinin səviyyəsi artdıqda bu gəlirlər daha yüksək vergi dərəcələri ilə vergiyə cəlb olunurlar. Bu zaman məcmu tələbin qarşısını alan proqressiv vergi sistemi tətbiq olunur. Iqtisadi tənəzzül dövründə gəlir səviyyəsi azaldıldıqda vergi dərəcələrinin də aşağı salınması əhalinin əlində olan gəlirlərin artmasına səbəb olur. Bu zaman məcmu tələbin stimullaşdırılması prosesi baş verir.

B) İqtisadi tənəzzül dövründə işsizlərin sayının artması səbəbilə işsizliyə görə ödənilən müavinatların və s. sosial ödənişlərin səviyyəsi artır. İqtisadi yüksəliş dövründə isə işsizlik səviyyəsi azalır, bu da avtomatik olaraq sosial ödənişlərin səviyyəsinin azalmasına gətirib çıxarır.

Fiskal siyasətin müsbət cəhəti iqtisadi vəziyyətin ani dəyişməsilə quraşdırılmış, özünütənzimləyicilərin hərəkətə keçməsilə bağlıdır. Mənfi cəhəti isə dövri tərəddüdləri tamamilə aradan qaldıra bilməməsilə bağlıdır.

Fiskal siyasətin məqsədindən aslı olaraq 2 növü ekspansionist və restriksionist növləri vardır. Ekspansionist fiskal siyasət istehsalın tənəzzülü dövründə dövlət xərclərinin səviyyəsinin yüksəldilməsi, vergi dərəcələrinin azaldılması yolu ilə həyata keçirilir. Ekspansionist siyasət uzunmüddətli dövr üçün vergi dərəcələrinin azaldılması zamanı iqtisadi artım səviyyəsinin stimullaşdırılmasına səbəb olacaqdır. Belə bir hal keçən əsrin 80-ci illərində inkişaf etmiş ölkələrdə vergi dərəcələrinin aşağı salınması nəticəsində iqtisadi artım səviyyəsinin stimullaşdırılması ilə müşayiət olunmuşdur.

Restriksionist fiskal siyasət isə inflyasiya sürətinin aşağı salınması məqsədilə həyata keçirdilir. Fiskal siyasətin bu növü dövlət xərclərinin aşağı salınması və vergi dərəcələrinin səviyyəsinin yüksəldilməsi üsulu ilə həyata keçirilir. Bu siyasət qısamüddətli dövr üçün məcmu tələbi azaltmağa imkan verir. Bu səbəbdən inflyasiyanın səviyyəsinin aşağı salınmasına kömək edir. Uzunmüddətli dövr üçün isə istehsalın tənəzzülünə və işsizlik səviyyəsinin artımına səbəb ola bilər.

Fiskal siyasətdəki dəyişiklik məcmu tələb və məcmu təklifə birlikdə təsir edir. İqtisadi sabitliyi təmin edə bilmək üçün dövlət təcrübədə özünü doğrultmuş vergiləri artırmaqla, dövlət istiqraz və səhmlərini dövriyyəyə buraxaraq fayda əldə edə bilər. Qeyd etmək lazımdır ki, bu zaman fiskal siyasətin həyata keçirilən diskret və ya avtomatik tipləri iqtisadiyyatda baş verən mövcud qanunauyğun prosesləri aradan tam qaldıra bilməsə də,problemlərin tənzimlənməsinə, eyni zamanda idarə olunmasına imkan verir.

Vergitutma praktikasının nəzəri cəhətdən əsaslandırılması yolunda həyata keçirilən tədbirlər özünü fiskal siyasət nəzəriyyələrində tapmışdı. Fiskal siyasət nəzəriyyələri iqtisadi ideyanın istiqamətlərinin inkişafı ilə eyni dövrdə təkamül etmişdir.

Vergilər haqqında bütün təsvir və anlayışlar XVII əsrə qədər təsadüfi və tamamilə sistemsiz xarakter daşıyırdı. Belə ki, XVII əsrdən başlayaraq əsas vergi nəzəriyyələri bir təlim kimi formalaşmağa başladı.

Vergitutmada həm ümumi, həm də ayrı-ayrı tədqiqat məsələləri mövcud olduğuna görə ümumi və xüsusi vergi nəzəriyyələri fərqləndirilir.

Vergilərin ümumi nəzəriyyələri vergitutmanın ümumi təyinatını xarakterizə edir. Ən ilkin ümumi vergi nəzəriyyələrindən biri vergitutmada əvəzli qarşılıqlı prinsipə əsaslanan mübadilə nəzəriyyəsidir. Bu nəzəriyyənin mahiyyəti vətəndaşların ödədikləri vergilər müqabilində dövlətdən ictimai aayişin qorunması, xarici hücumlardan müdafiə və s. kimi xidmətlər alması ilə bağlıdır.

Mübadilə nəzəriyyəsinin bir forması kimi ilk dəfə atomistik nəzəriyyə yarandı. Bu nəzəriyyənin mahiyyəti vergilərin vətəndaşların mühafizəsi və ölkənin müdafiəsi qarşılığında məcburi ödəniş forması kimi çıxış etməsindədir.

Daha sonra vətəndaşın cəmiyyətdən aldığı zövqə görə ödədiyi qiymət özünü zövq, ləzzət nəzəriyyəsində tapdı.

Həmin dövrlərdə vergilərin hər hansı bir riskin yaranacağı halda vətəndaşların dövlətə ödədiyi sığorta ödənişi vergilərə sığorta mükafatı kimi baxan nəzəriyyədə formalaşmağa başladı. Bu nəzəriyyəyə görə vergi ödəyiciləri öz gəlirlərinin həcmindən asılı olaraq oğurluq, müharibə, yanğın və s. kimi hadisələrdən öz mülkiyyətlərini sığortalayırlar. Həqiqi sığortadan fərqli olaraq burada vergilər sığorta halı baş verdikdə onun əvəzini geri almaq məqsədilə deyil, müdafiə və qanun pozuntusunun təmin edilməsi məqsədilə dövlət xərclərinin maliyyələşdirilməsi üçün ödənilir.

Tərəfdarları A.Smit və D.Rikardo olan vergilərin klassik nəzəriyyəsi yüksək nəzəri səviyyəyə çataraq, vergilərə hökumətin saxlanılması məqsədilə zəruri olan xərcləri təmin edən dövlət gəlirlərinin bir növü kimi baxırdılar. A.Smit qeyd edirdi ki, hər bir vətəndaşın həm ödəməli olduğu verginin məbləği, həm də ödənilmə müddəti əvvəlcədən dəqiq müəyyən edilməlidir. Belə olmasa, vergi ödəyən vergi yığanın hökmü altına düşəcək, beləliklə vergi yığan bu vəziyyətdən öz şəxsi mənafeyini güdərək istifadə edəcək. Bu səbəbdən vergilər hər bir vergi ödəyicisinə əlverişli olan vaxtda tutulmalıdır.

Hüquqi dövlət haqqında təlimin yaranması yeni vergi nəzəriyyələrinin - qurban nəzəriyyəsi və kollektiv istehlak nəzəriyyəsinin yaranmasına səbəb oldu. Bu nəzəriyyələr verginin məcburi xarakterli olması fikrini irəli sürərək onu cəmiyyətin dövlət quruluşunun mahiyyətindən doğan bir öhdəlik olduğunu izah edirdi.

Mahiyyət etibarilə klassik nəzəriyyəyə tamamilə əks olan Keyns nəzəriyyəsi C.M.Keynsin adı ilə bağlıdır. Bu nəzəriyyəyə görə vergilər iqtisadiyyatın tənzimlənməsinin əsas alətidir, ölkə iqtisadiyyatının uğurlu inkişafının tərkib hissələrindən biridir.

Keynsin fikrincə, tam məşğulluq şəraitində iqtisadi artım pul yığımlarından asılıdır. Tam məşğulluq halı isə praktiki cəhətdən qeyri-mümkündür. Bu da o deməkdir ki, yığımlar istehsala qoyulmamaqla passiv gəlir mənbəyinə çevrilirlər. Bununla da iqtisadi artımın ləngiməsinə səbəb olurlar. Yaranmış bu mənfi halı aradan qaldırmaq məqsədilə artıq yığımları vergilər vasitəsilə büdcəyə cəlb etməklə onlardan investisiya məqsədilə ehtiyyat mənbə kimi istifadə etmək olar. Bu yolla o, kifayət qədər yüksək və artan vergi dərəcələrinin vacibliyini sübut edirdi.

Keyns nəzəriyyəsinə görə yüksək vergilər iqtisadi fəaliyyəti stimullaşdıraraq iqtisadi balanslaşmaya təsir göstərir, aşağı dərəcəli vergilər isə dövlət xəzinəsini azaldaraq iqtisadi dayanıqsızlığın güclənməsinə səbəb olur. Bununla da, Keyns nəzəriyyəsində vergilərin dövlətin tənzimlənmə siyasətində vacibliyi vurğulanır.

XX əsrin 50-ci illərində Milton Fridman tərəfindən pulun kəmiyyət nəzəriyyəsinə əsaslanan monetarizm vergi nəzəriyyəsi irəli sürüldü. Fridmana görə milli iqtisadiyyatın tənzimlənməsi ölkədə olan pulun miqdarından və bankların faiz dərəcələrinə görə dəyişən pul dövriyyəsindən asılıdır. Onun fikrincə, artıq pulları vergilər vasitəsilə dövriyyədən çıxararaq ölkədə olan pul kütləsinin tənzimlənməsinə təsir etmək olar.

Buradan belə bir nəticə alınır ki, monetarizm və Keyns nəzəriyyələrinə görə vergilər iqtisadiyyatın inkişafına mane olan amillərin təsirini azaldır. Monetarizm nəzəriyyəsində bu amillər pul kütləsi olduğu halda, Keyns nəzəriyyəsində həmin amillər yığımlardır.

XX əsrin 80-ci illərində vergilərin iqtisadiyyatın inkişafının və tənzimləmənin əsas amillərindən hesab edilən təklif iqtisadiyyatı nəzəriyyəsi yarandı. Təklif iqtisadiyyatı nəzəriyyəsinə görə vergitutmanın səviyyəsinin yuxarı olması sahibkarlıq fəaliyyətinə və investisiya fəallığına mənfi təsir göstərir, nəticədə vergi ödənişlərinin səviyyəsinin azalması baş verir.

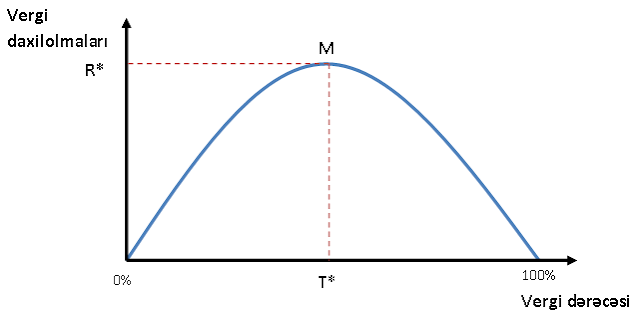

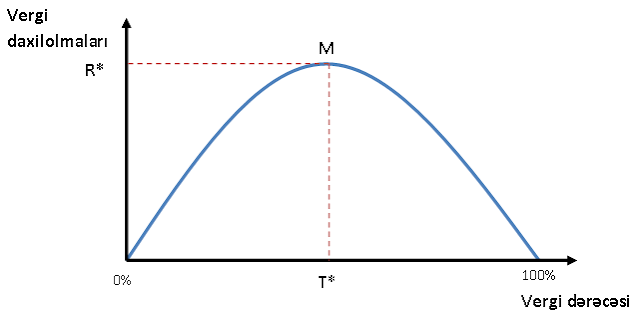

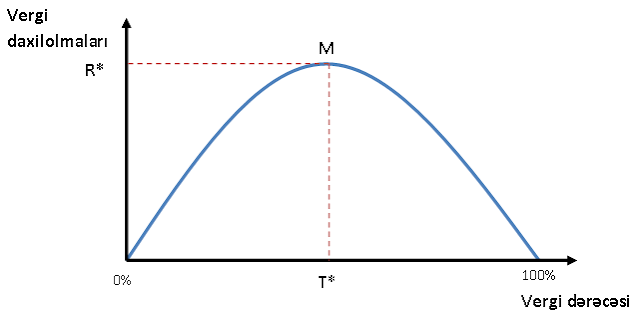

Vergilərin səviyyəsilə dövlətin real gəlirləri arasındakı nisbət iqtisadiyyatda sıx-sıx müraciət edilən, lakin hələ də tam həllini tapmamış vacib məsələlərdəndir. Bu problemin həlli vergi dərəcələri və vergi daxilolmalarının həcmi arasındakı asılılığı özündə əks etdirən əyrini – Laffer əyrisini meydana gətirdi:

Burada, x və y uyğun olaraq, vergi dərəcəsi və büdcə gəlirlərini, T və R isə büdcə gəlirlərinin maksimum qiymət aldığı vergi dərəcəsi və büdcə gəlirlərinin maksimum mümkün həddini göstərir.

Laffer beləliklə, vergitutmanın proqressivliyi ilə büdcə gəlirləri arasında kəmiyyət asılılığının parabolik əyrisini quraraq vergilərin azaldılmasının investisiya fəallığına müsbət təsir göstərdiyi nəticəsinə gəldi.

Laffer onu da qeyd edirdi ki, əyrinin əsasını təşkil edən fundamental ideya ondan ibarətdir ki, vergi dərəcəsinin son həddi mümkün qədər yüksək olduğu halda vergi ödəyicilərinin vergi ödəməkdən yayınması da bir o qədər yüksək olacaqdır. Beləliklə, vergi ödəyicilərinin bir hissəsinin iqtisadiyyatın leqal sektorundan gizli sektoruna keçməsi baş verir.

Laffer nəzəriyyəsinə görə, gizli iqtisadiyyatın inkişafı ilə vergi sistemi arasında tərs mütənasiblik var. Yəni vergi dərəcələrinin artımı gizli iqtisadiyyatın da ölçülərinin artmasına səbəb olur, vergi siyasətinin inkişafında azalma baş verir.

Laffer korporativ vergilərin hesablanması zamanı yarana biləcək çətinlikləri əvvəlcədən görərək, əmələ gətirdiyi əyri xətti gəlir vergisi hesabına dövlət gəlirlərinin hesablanmasına yönəltmişdir. O gəlirdən büdcəyə daxil olmalı olan verginin son həddini 30 faiz həddində hesab edir. Onun fikrincə bu hədd daxilində iqtisadi fəallıq yüksələcək, vergi daxilolmalarının ümumi həcmi də artacaqdır.

Xüsusi vergi nəzəriyyələrindən ən birincisi birbaşa və dolayı vergilərin nisbəti nəzəriyyəsi olmuşdur. Bu nəzəriyyəyə görə vergi sistemləri əsasən birbaşa vergilərdən təşkil olunurdu, dolayı vergilər isə əmtəənin dəyərini artırdığı üçün xalqın sosial-iqtisadi vəziyyətinə mənfi təsir göstərən vergilər hesab olunurdu.

Vergitutmada sosial ədalətliliyin təmin edilməsi maliyyə sferasında elmi nəzəriyyələrin yarandığı ilk vaxtlardan daim mütəxəssislərin qarşısında duran əsas məsələlərdən biri olmuşdur. Buna görə də vahid vergi nəzəriyyəsinin meydana gəlməsi ilk öncə demokratik vergi sisteminin yaradılması məqsədilə aparılan islahatlarla bağlı idi. Bu ideya vergilərin hesablanıb ödənilməsi mexanizminin nə qədər mürəkkəb, sərt və ağır olduğunun aradan qaldırılması mahiyyətini əks etdirmişdir.

Vahid vergi nəzəriyyəsi ilə bağlı irəli sürülən fikirlərin əsasını vergilərin vahid bir mənbədən-gəlirdən ödənilməsi ideyası təşkil edirdi. Bu səbəblə, vahid vergi nəzəriyyəsinə görə sayca çoxluq təşkil edən müxtəlif vergi növlərilə müqayisədə vahid verginin tətbiqi vergitutmada daha sadə forma kimi məqsədəuyğun ola bilər. Bu fikrin meydana gəlməsi cəmiyyətin imtiyazlı təbəqələrinə məxsus sərvətlərin vahid aksiz formasında vergiyə cəlb edilməsi məqsədlərindən əmələ gəlmişdir.

Bir sıra nəzəriyyəçilər vahid vergitutma obyekti kimi kapitalı əsas götürürdülər. Onların fikrincə, vahid vergitutma obyekti kimi kapitaldan dövlət xəzinəsinə daxilolmalar dövlətin bütün xərclərini ödəyə bilər. Buna görə də onlar, vahid vergiyə bütün bədbəxtliklərdən çıxış yolu kimi baxırdılar. Lakin kapitaldan vahid verginin tutulması praktikada özünü doğrultmur, yalnız nəzəriyyədə mümkün ola bilər.

İstənilən halda vahid verginin tətbiqilə ədalətsizlik prinsipinin aradan qaldırılması halı tam mümkün deyil. Bunu vahid verginin əvəz etdiyi hər bir vergi növündə ədalətsizlik əlamətlərinin mövcudluğu ilə izah etmək olar. Belə olan halda vahid verginin tətbiqilə bir neçə vergi növünün birləşdirilməsi baş verir, həmin vergilərə məxsus ədalətsizlik əlamətləri də bir vergidə birləşdirilmiş olur. Nəticədə ədalətsizlik əlamətləri ayrı-ayrı vergi növlərinə nisbətdə vahid vergidə özünü daha çox biruzə vermiş olur. Vahid verginin daha bir çatışmayan tərəfi isə onun tətbiqi zamanı az gəlirlərin vergidən azad edilməsi və yaxud aşağı vergi dərəcələrinin tətbiqinin məqsədəuyğun hesab edilməməsidir. Çünki adətən cəmiyyətin az gəlirli təbəqəsinin xüsusi çəkisi varlılara nisbətdə daha çox olur.

Qeyd olunanlarla yanaşı, beynəlxalq təcrübə göstərir ki, vahid verginin tətbiqi zamanı yalnız ayrıca götürülmüş bir neçə vergi növünün birləşdirilərək müəyyən kateqoriyalı vergi ödəyicilərinə tətbiqi daha məqsədəuyğundur. Buna dünyanın əksər ölkələrində, o cümlədən Azərbaycanda sadələşdirilmiş verginin tətbiqini misal göstərmək olar.

Vergitutmanın nəzəri əsaslarına vergilərin sosial-siyasi xarakteri böyük təsir göstərirdi. Bu da özünü mütənasib və proqressiv vergitutma nəzəriyyəsində tapmışdır. Bu nəzəriyyəyə görə vergi ödəyicisinin gəlirinin artması vergi dərəcələrinin də artmasına səbəb olacaqdır.

Vergitutmanın əsas problemlərindən biri özünü vergilərin başqasının üzərinə keçirilməsi nəzəriyyəsində tapdı. Bu nəzəriyyənin mahiyyəti vergi yükünün bölüşdürülməsinin nəticəsinin yalnız qiymətin əmələ gəldiyi mübadilə prosesində mümkün olması ilə bağlı idi. Bu nəzəriyyənin banisi C.Lokk vergilərin ağırlığının sonda torpaq mülkiyyətçisinin üzərinə düşdüyü nəticəsinə gəlmişdi. Kolumbiya Universitetinin professoru E.Seliqmen də bu nəzəriyyənin əsas müddəalarını şərh edərək onun iki növünü fərqləndirdi: verginin satıcıdan alıcının üzərinə keçirilməsi və verginin alıcıdan satıcının üzərinə keçirilməsi.

Fiskal siyasətin vergi tənzimlənməsi mexanizmləri

Hər bir dövlət özünün fiskal siyasətini həyata keçirərkən vergi tənzimlənməsi mexanizmlərindən istifadə edir. Vergi tənzimlənməsi mexanizmi dedikdə, vergilərlə bağlı olan təşkilati-hüquqi normaların, vergitutma metod və alətlərinin məcmusu başa düşülür. Həmin norma və metodlar vergitutmanın əsas qanunvericilik sənədi – Vergi Məcəlləsi ilə müəyyən edilir. Vergi Məcəlləsi ilə ölkədə sosial-iqtisadi məsələlərin vergi tənzimlənməsi həyata keçirilir.

Hər bir vergi mexanizminin tətbiqi qanunvericiliyin müəyyən etdiyi tələb və şərtlər daxilində obyektiv formada yerinə yetirilir. Bununla vergi mexanizmi vergi hüququ normalarına əsaslanaraq vergitutma prosesində münasibətlərin yaranması və tənzimlənməsi üçün şərait yaradır. Bu isə o deməkdir ki, vergi tənzimlənməsi ərazilərin, təsərrüfat subyektlərinin və əhalinin sosial qruplarının iqtisadi maraqlarının kəsişdiyi mürəkkəb bir sahədir.

Vergi mexanizminin yaradılması aşağıdakı mərhələlərdən ibarət ardıcıl prosesi özündə ehtiva edir:

1) Vergi mexanizminin işlənib hazırlanması – müasir mərhələdə vergi siyasətinin məqsəd və vəzifələrinin yerinə yetirilməsini təmin edən vergi münasibətlərinin müəyyən edilməsi;

2) Vergi mexanizminin praktiki tətbiqi;

3) Vergi münasibətlərinjn müəyyən olunmuş forma və üsullarına əməl edilməsinin yoxlanılması, informasiyanın yığılması, vergi mexanizminin fəaliyyətinin müsbət və mənfi cəhətlərinin aşkar edilməsi üçün nəzarət tədbirlərinin həyata keçirilməsi;

4) Mövcud vergi sisteminin təhlili, onunqiymətləndirilməsi və vergi mexanizminin təkmilləşdirilməsi üzrə təkliflərin işlənib hazırlanması.

Fiskal siyasətin vergi tənzimlənməsi müxtəlif forma və üsullar vasitəsilə həyata keçirilir, büdcənin gəlir və xərclərini balanslaşdırmaq məqsədi daşıyır. Vergi tənzimlənməsinin həmin forma və üsulları arasındakı fərqi də öz növbəsində konkret vergi növünün özünəxas xüsusiyyətləri və dövlətin qarşısında duran əsas vəzifələri müəyyən edir.

Vergi tənzimlənməsi mexanizmi vergi münasibətlərinin təşkilinin təkcə forma və üsullarını deyil, eyni zamanda onların kəmiyyət və keyfiyyətinin müəyyən edilməsi üsullarını da özündə birləşdirir.

Vergi mexanizminin kəmiyyət parametrlərinə vergilərin dərəcəsi, vergi güzəştinin həcmi, ÜDM-un vergilər vasitəsi ilə büdcəyə cəlb edilən hissəsi, vergilərin yığım hissəsi və s. aid edilir. Cəmiyyətin iqtisadi inkişaf səviyyəsinə və investisiya siyasətinin həyata keçirilməsinə vergilərin təsiri, vergi tənzimlənməsinin səmərəliliyi və s. vergi mexanizminin keyfiyyət parametrlərinə aiddir.

Vergi mexanizmi vergi nəzəriyyəsinin iqtisadi kateqoriya kimi şərh edilən bir sahəsidir. Milli iqtisadiyyatın tənzimlənməsinin vergi mexanizminin fəaliyyət prinsipləri aşağıdakı kimi qruplaşdırılır:

1) hüquqi tənzimləmə və reqlamentləşdirmə

2) vergi planlaşdırması və proqnozlaşdırması

3) vergitutmanın idarə edilməsi

4) vergi nəzarəti

Hüquqi tənzimləmə və reqlamentləşdirmə dövlət orqanları tərəfindən tətbiq olunan vergi tənzimlənməsinin təşkili üzrə qanunvericilik aktlarının işlənib hazırlanması və qəbul edilməsidir.

Vergi planlaşdırması iqtisadi inkişafın məqsədli təyinatına uyğun olaraq proseslərin koordinasiyası, bütün sahə və regionların inkişafının balanslaşdırılması ilə obyektiv surətdə fəaliyyətdə olan iqtisadi qanunları nəzərə alaraq, iqtisadiyyatın hakimiyyət tərəfindən tənzimlənməsidir. Vergi proqnozlaşdırması isə iqtisadi inkişaf perspektivlərini nəzərə alaraq vergitutma konsepsiyasını tərtib edir, vergiyə cəlb olunmanı qanunvericiliklə müəyyən edir və büdcənin vergilər üzrə təsdiqini həyata keçirir.

Vergitutmanın idarə olunması xüsusi üsullarla, o cümlədən, vergi stimullarının yardımı ilə mütəxəssislər aparatı tərəfindən tətbiq edilir. Vergilərin idarə edilməsi vergi intizamının əməl edilməsin, istehsalın inkişafının stimullaşdırılmasına xidmət edir. Vergi stimulları vergi güzəştləri və vergi sanksiyalarından ibarətdir.

Vergi güzəştlərinin xüsusiyyətləri vergi növündən, hesablama metodikasından və vergidən istifadənin məqsədindən asılı olaraq müəyyənləşir. Vergi güzəştləri sisteminə vergilərin ödənilməsi üzrə möhlətin verilməsini, vergi öhdəliklərinin azaldılması, avans ödənişlərin ləğv olunması və s. güzəştlər daxildir.

Dünya təcrübəsində vergi tənzimlənməsinin təşkilinin aşağıdakı vergi güzəştləri prinsipləri islənib hazırlanmışdır:

1) vergi güzəştlərin tətbiqi seçim xarakteri daşımır

2) investisiya güzəştlərilə yalnız dövlətin investisiya layihələrini yerinə yetirən vergi ödəyiciləri təmin edilir

3) vergi güzəştlərinin tətbiqindən dövlət heç bir iqtisadi zərər almamalıdır

4) vergi güzəştlərinin tətbiqi formaları yalnız qanunla müəyyən olunur. [21]

Dövlətin vergi tənzimlənməsinin digər elementi olan vergi sanksiyaları tənzimləmə prosesində ikili xarakter daşıyır. Vergi sanksiyaları iqtisadiyyatın tənzimlənməsində mühüm rol oynuyur. Vergi sanksiyalarına cərimələr, penyalar və s. aiddir. İlk növbədə, vergi sansksiyaları vergi qanunvericiliyinə əməl edilməsini təmin edirlər. Çünki büdcə qarşısındakı öhdəliklərə əməl edilmədikdə sanksiyalar tətbiq edilir. İkincisi isə, vergi sanksiyaları təsərrüfat subyektlərini təsərrüfatçılığın daha əlverişli formalarından istifadə etməyə sövq edirlər. Onu da qeyd etmək lazımdır ki, sanksiyaların kəsərliyi nəzarət və cəza tədbirlərini həyata keçirən orqanların fəaliyyətinin səmərəliliyindən asılıdır.

Beləliklə, vergi güzəştləri və vergi sanksiyalarının optimal şəkildə bir-biri ilə uyğunlaşdırılması vergitutmanın çevikliyini, son nəticədə vergi siyasətinin səmərəliliyinə səbəb olur. Xarici iqtisadi əlaqələrin və investisiya proseslərinin vergi stimullaşdırılması iqtisadiyyatın strukturunun yeni forma almasına müsbət təsir göstərir. Təkrar istehsal proseslərinin dinamik xarakteri güzəşt və sanksiyalar sistemi vasitəsilə cari vergi düzəlişlərinin vacibliyini tələb edir. Çox zaman mövcud iqtisadi reallıqla qanunvericilik qərarının qəbul edildiyi an arasında əhəmiyyətli dərəcədə fərq müşahidə olunur.

Vergi nəzarəti vergi orqanlarının vergi qanunvericiliyinin tələblərinə tam və vaxtında əməl edilməsinə, baş vermiş vergi qanunsuzluğunun aradan qaldırılmasına, ən əsası isə vergi vergi münasibətlərində yarana biləcək qanun pozuntularının və mübahisəli halların əvvəlcədən qarşısının alınmasına xidmət edir. Vergi nəzarətinin məqsədi vergilərin dövlət büdcəsinə tam və vaxtında daxil olmasını təmin etməkdən ibarətdir.

Vergi mexanizminin sadaladığımız bütün həlqələri arasında şərti olaraq sərhəd vardır. Çünki praktikada onlar daim kəsişirlər. Vergi tənzimlənməsi ilə vergi nəzarəti isə bir tam kimi çıxış edirlər.

Vergi mexanizminin elementləri həm də müstəqil komplekslərdir, onların hər birinin ayrı-ayrılıqda təşkili, qiymətləndirilməsi üsulları vardır. Vergi planlaşdırmasının, tənzimlənməsinin, idarə edilməsinin və nəzarətinin üsullarının bir-birindən fərqlənməsi onların müstəqil sahə kimi tədqiqinə və onlara xas qanunauyğunluqları müəyyən etməyə imkan verir. Bununla da vergi mexanizminin təkmilləşdirilməsi istiqamətləri işlənib hazırlanır.

Vergi planlaşdırmasının qarşısında duran əsas vəzifələr birmənalı deyillər. Bu vəzifələr kim tərəfindən qoyulmasından asılı olaraq, dövlət və korporativ vergi planlaşdırmasına bölünür. Dövlət vergi planlaşdırmasının məqsədi dövlət büdcəsinin tələbatının təmin olunması, korporativ vergi planlaşdırmasının məqsədi isə vergi ödənişlərinin optimallaşdırılması və minimallaşdırılması üçün qanuni üsullardan istifadə edilməsidir.

Vergi tənzimləməsi, idarəedilməsi və nəzarəti sahələri üzrə də dövlət, korporativ və şəxsi iqtisadi maraqlar kəsişdiyi üçün onlar da birmənalı deyillər. Bu səbəbdən, büdcə-vergi tənzimlənməsi, vergitutmanın idarəedilməsi və büdcə-vergi nəzarəti özünəxas üsullarla həyata keçirilir; eyni zamanda öz məqsəd və vəzifələri vardır.

Vergi mexanizminin daxili məzmununu büdcə üzrə gəlirlərin formalaşması və vergi məbləğlərinin ərazi və regionlar üzrə yenidən bölüşdürülməsi zamanı meydana gələn hüquqi və maliyyə münasibətləri təşkil edir. Təşkilati-iqtisadi və maliyyə münasibətləri sistemi vergi mexanizminin qurulmasının xüsusiyyətlərini müəyyənləşdirir.

Vergi siyasətinin məqsəd və vəzifələrinin həyata keçirilməsini təmin edən vergi münasibətlərinin müəyyən olunması vergi mexanizminin yaradılmasının əsas mərhələsidir.

Beynəlxalq təcrübə də göstərir ki, vergi siyasəti iqtisadi cəhətdən inkişaf etmiş dövlətlərdə daha elastik, daha demokratik və daha stimullaşdırıcı olması ilə fərqlənir, bu isə ölkənin sosial-iqtisadi inkişafında özünü biruzə verir.

Vergi mexanizminin stimullaşdırıcı xarakteri olduğu kimi, bazara güclü təsiretmə qabiliyyəti və inzibati amirlik xüsusiyyətləri də müvcuddur. Bu da iqtisadi proseslərə daha effektiv təsir göstərməyə, qiymətlərin səviyyəsinin, eyni zamanda rəqabətin və bazar tarazlığının qorunmasına, dövlətin sosial-iqtisadi planlarını həyata keçirməyə şərait yaradır. Həmçinin vergi mexanizminin köməyilə təsərrüfat subyektlərinin maliyyə təsərrüfat fəaliyyətinə nəzarəti həyata keçirməyə imkan verir.

Vergi mexanizminə yalnız vergilərin toplanmasına dövlətin operativ müdaxiləsi mövqeyindən baxmaq yalnışdır. Çünki, belə yanaşma zamanı vergi mexanizmi özünün obyektiv xarakterini itirərək pul vəsaitlərinin yenidən bölüşdürülməsində subyektiv vasitəyə çevrilir. Vergi mexanizmində obyektiv və subyektiv başlanğıc arasında vəhdət vardır, buna görə də onlar arasındakı tarazlıq pozulmamalıdır.

Vergi mexanizminin səmərəliliyinin təmin edilməsində vergi ödəyicilərinin vergilərin hesablanması və ödənilməsi qaydaları barəsində məlumatlılığına nail olunması vacib məsələlərdən biridir. Buna görə də hər bir vergi ödəyicisi hansı verginin hansı məbləğdə və nə zaman ödəməli olduğunu dəqiq bilməsi üçün vergi mexanizmi düzgün qurulmalıdır.

Milli iqtisadiyyatın tənzimlənməsində optimal vergi mexanizminin tətbiq edilməsi müxtəlif vergi növlərinin seçilməsi, onların hesablanması və büdcəyə ödənilməsinin uyğun norma və qaydalarının tətbiq edilməsidir. Bu zaman vergi güzəştlərinin və vergi sanksiyalarının tərkibi mühüm rol oynuyur. Vergi mexanizmi təkrar istehsalın təmin edilməsi məqsədlərinə xidmət edir, dövlət, korporativ və şəxsi iqtisadi maraqlar arasında nisbi tarazlığa nail olunmasına yardım edir. Funsionallıq baxımından, vergi mexanizminin elementlərinin fəaliyyəti fiskal və tənzimləyici mövqelərlə məhdudlaşır. Həmin mövqelər arasında nisbətin qorunması optimal vergi mexanizminin mövcudluğundan xəbər verir. Lakin ölkədə iqtisadi-siyasi sabitlik yoxdursa, optimal vergi mexanizminin həyata keçirilməsi olduqca çətinləşəcəkdir. Ona görə də, vergi taktikasının formalaşdırılması və vergitutma strategiyasının seçilməsi zamanı optimal vergi mexanizmi üçün həmin şərtlərin yerinə yetirilməsi çox vacibdir.

İnkişaf etmiş ölkələrdə olduğu kimi Respublikamızda da fiskal siyasətin vergi tənzimlənməsinin əsas istiqamətləri vergi mexanizminin sadə və təkmil olmasına və vergi yükünün azaldılmasına istiqamətləndirilmişdir. Bu istiqamət sahibkarlıq fəalliyətinin sərbəst inkişaf etməsi üçün münbit iqtisadi şəraitin yaradılmasına yönəldilmişdir. Hal-hazırda iqtisadiyyatda dövlət büdcəsindən subsidiyalar alan kənd təsərrüfatı və s. kimi sahələrin olduğu bir vəziyətdə vergi ödəyicilərinin üzərinə düşən vergi yükünün düzgün və optimal bölgüsünün aparılmasını təmin edən vergi mexanizminin yaradılması vacib məsələlərdən biridir.

Ümumilikdə, təkmil vergi mexanizminin əsasını vergilərin həm fiskal, həm də tənzimləyici funksiylarının tətbiq olunmasını təmin edən tədbirlər təşkil edir. Eyni zamanda, vergi dərəcələrinin optimallaşdırılması, vergi güzəşti və vergi azadolmalarından təyinatına görə istifadənin təmin edilməsi və vergi yükünün aşağı salınmaqla vergitutma bazasının genişləndirilməsi də təkmil vergi mexanizminin yaradı